Beeld: © ANP

Beeld: © ANP

- Door Jasperien van Weerdt op

Rentebesluit ECB: 3 dingen om straks op te letten

Beleggers kunnen zich opmaken voor een flinke reeks rentebesluiten. Volgende week zijn de Fed en Bank of Japan aan de beurt. Maar eerst komt de ECB over de brug, over enkele uren. Wat kunnen we verwachten?

In vooruitblikken op rentebesluiten van de ECB wordt vaak geschreven over 'de' rente. Dat is een beetje verwarrend, want de ECB beslist over drie verschillende rentetarieven:

- depositorente: de rente die banken ontvangen als ze geld parkeren bij de ECB

- herfinancieringsrente (refirente): de rente die banken moeten betálen als ze geld lenen van de ECB

- marginale beleningsrente: de rente waartegen banken één dag (overnight) geld kunnen lenen van de ECB.

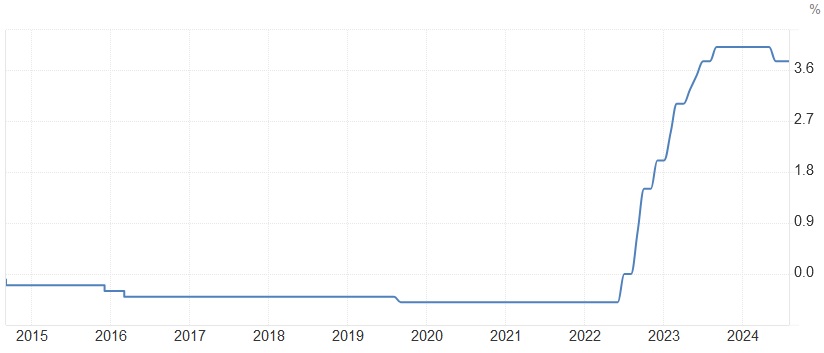

Die rentetarieven lopen bovendien uiteen. De depositorente bedraagt 3,75%, de refirente 4,25% en de marginale beleningsrente 4,50%.

De rente waar de financiële markten vooral op letten, is de depositorente.

1. Wat gebeurt er met de rente?

Het eerste waar iedereen natuurlijk naar kijkt is die rente. Anders dan de Federal Reserve is de ECB de route van renteverlagingen al ingeslagen. In juni werd de belangrijkste rente (de depositorente dus) al met 25 basispunten verlaagd. In juli maakte de ECB een pas op de plaats:

Vanmiddag is de kans zeer groot dat de depositorente met 25 basispunten omlaag gaat. Economen gepolst door Bloomberg gaan daar althans unaniem van uit en daar werd ook door diverse ECB-bestuurders voorzichtig op gehint. Meestal verlaagt de ECB tegelijkertijd met de depositorente ook de herfinancieringsrente.

2. Visie op economische groei en inflatie

Het rentebesluit zelf wordt dus waarschijnlijk niet zo spannend. Interessanter is de visie op de economische groei en de inflatie. In juni ging de ECB nog uit van een economische groei van 0,9% dit jaar, oplopend tot 1,4% in 2025 en 1,6% in 2026. De inflatie zou volgens de prognose pas in 2026 onder de gewenste 2% zakken. De ECB mikte namelijk op een inflatie van 2,5% dit jaar, 2,2% in 2025 en 1,9% in 2026.

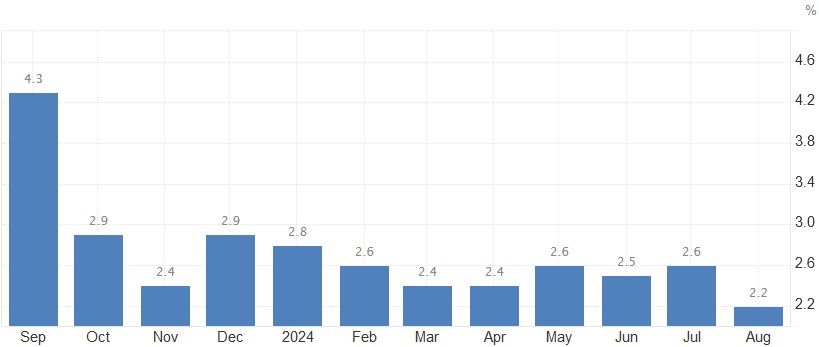

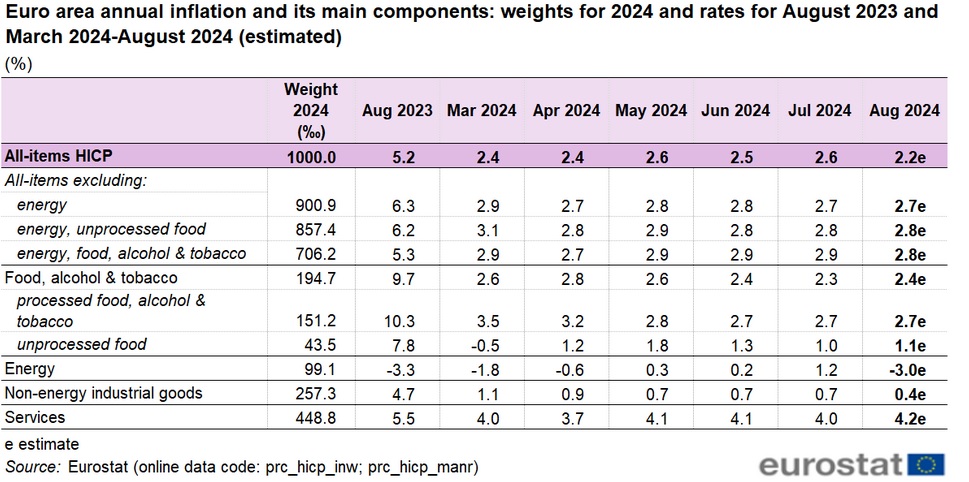

De kans is groot dat de ECB in elk geval de inflatieverwachting wat bijstelt. De inflatie in de eurozone is in augustus flink gezakt. In juli en juni was deze nog boven de 2,5% op jaarbasis, maar inmiddels staat er +2,2% op de borden. In Duitsland is de inflatie zelfs onder de 2% gezakt.

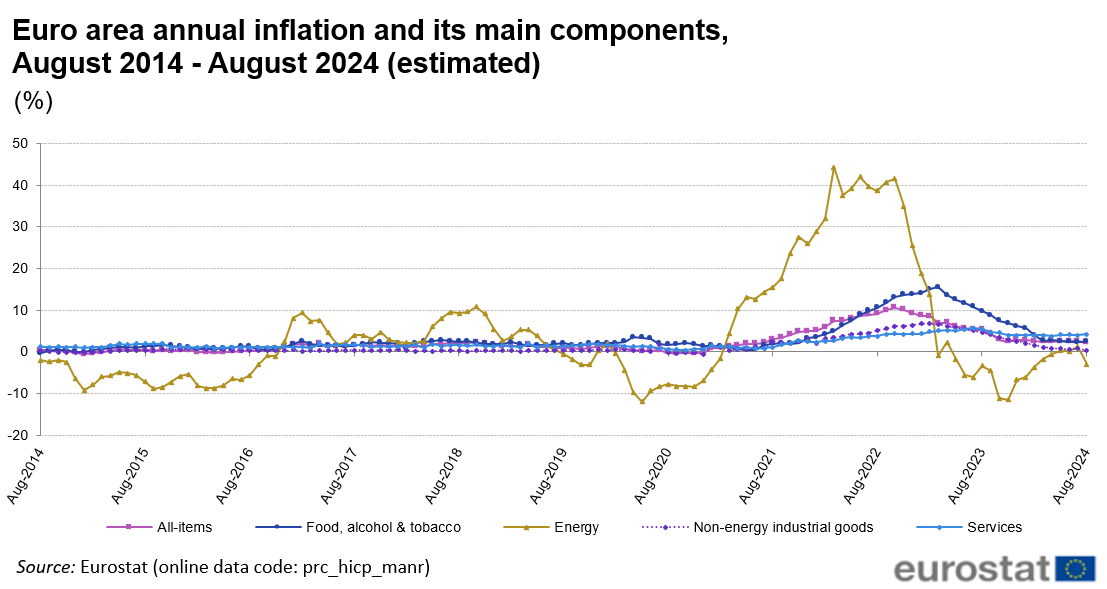

Onder de motorkap vallen echter grote verschillen op. Zoals u in de onderstaande grafiek kunt zien, is de inflatiedaling vooral te danken aan één factor: de energieprijzen. Die piekten enkele jaren geleden en zijn hierna fors gedaald. Hier is momenteel zelfs sprake van deflatie.

De prijzen van boodschappen daarentegen zijn nog altijd aan de hoge kant. Maar het is vooral de dienstensector die de inflatie opstuwt:

Dat laatste baart de ECB-bestuurders zorgen. Dat kan leiden tot terughoudendheid bij verdere renteverlagingen.

3. Doorkijkje volgende rentebesluiten

Daarmee komen we uit op het derde punt waar beleggers op gaan letten: hints over verdere renteverlagingen. Hier is de kans op teleurstelling groot, want ECB-voorzitter Christine Lagarde zich doorgaans niet in de kaarten kijken. Ze hult zich vaak in vaagheden als 'We zullen per vergadering kijken naar de inkomende data', zodat ze alle opties open laat.

Duidelijk is wel dat de ECB niet overhaast te werk wil gaan. ECB-bestuurder Isabel Schnabel waarschuwde vorige week in een lezing in Estland in heldere bewoordingen voor te snelle renteverlagingen, omdat de risico's dat de inflatie weer oplaait nog niet zijn verdwenen.

Ze bevestigde dat de energie- en voedselprijzen flink zijn gedaald, de loongroei afzwakt, diverse economieën afkoelen en consumenten meer sparen: allemaal argumenten die een lagere rente zouden rechtvaardigen. Maar ze wees ook op factoren die de inflatie weer van nieuwe zuurstof kunnen voorzien.

Dan hebben we het inderdaad over de dienstensector, waar de inflatie zelfs dubbel zo hoog is als het gemiddelde tussen 1999 en 2019. Ook kunnen toenemend protectionisme (zoals hogere importtarieven van de VS en China) en geopolitieke spanningen (zoals in het Midden-Oosten) de vlam weer in de pan doen slaan. "Vertrouwen is geen kennis", zei Schnabel.

Om die reden moet het pad van renteverlagingen volgens haar geen automatisme worden, maar elk rentebesluit opnieuw tegen het licht worden gehouden, aan de hand van inkomende data. Daarbij is voorzichtigheid en discipline vereist, aldus Schnabel. Het zijn woorden waarin Lagarde zich ongetwijfeld kan vinden.

Economen gepolst door Bloomberg verwachten dat de ECB na het rentebesluit van vandaag elke vergadering een kwartje van de rente afsnoept, tot over een jaar de rente op 2,5% is uitgekomen, het voorlopige eindpunt.

Maar die prognoses kunnen natuurlijk veranderen als de inflatie in de eurozone toch plotseling opflakkert of de economie harder afkoelt dan verwacht. Vooral de Duitse economie, de grootste in Europa, wordt nauwlettend in de gaten gehouden.

Wat gaan de financiële markten doen?

De financiële markten reageren doorgaans heftiger op rentebesluiten (en alles wat daarmee samenhangt) uit de VS. Maar in algemene zin hebben veranderingen in de rente een impact op alle beleggingscategorieën. Allereerst natuurlijk op obligaties. Als de rente omlaag gaat en de ECB ook hint op verdere renteverlagingen, dalen de rentes op obligaties mee. De obligatiekoersen stijgen dan, aangezien obligatiekoersen en de rentes in tegengestelde richting bewegen.

Beleggers in goud en cryptomunten zijn blij met renteverlagingen. Zij ontvangen over hun belegging geen rente. Dat nadeel ten opzichte van staats- en bedrijfsobligaties wordt kleiner als de rente daalt.

Voor de koersen van aandelen is een renteverlaging over het algemeen gunstig en een langer hoger blijvende rente slecht nieuws. Vooral aandelen van groeibedrijven, die het vooral van winsten in de verre toekomst moeten hebben, zijn rentegevoelig. Bij een hoge rente zijn er voor beleggers aantrekkelijker alternatieven voor toekomstige winsten en cashflows, en daarmee daalt de waardering. Bij een lagere rente komen groeiaandelen weer meer in trek.

Bedrijven die veel geld lenen om toekomstige groei te financieren, zoals smallcaps of - daar zijn ze weer - groeibedrijven zullen het rentebesluit ook met belangstelling volgen. Dalende rentes maakt het goedkoper om geld te lenen en ze zijn voordeliger uit als ze een lening willen oversluiten.

Vastgoedbedrijven hebben ook baat bij een lagere rente. Bankaandelen niet, want dat kan de rentemarges onder druk zetten.

De euro staat onder druk als de rente omlaag gaat en kan een impuls krijgen bij een langer hoog blijvende rente. Dit moet u echter wel altijd in samenhang zien met de rentes uit andere landen.

Meld u aan voor de Tostrams dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!

Auteur: Jasperien van Weerdt

Jasperien van Weerdt is redacteur bij IEX, IEXGeld, Belegger.nl en Beursduivel en auteur van het boek 'Financieel fit in 30 dagen'.

Meer over Jasperien van Weerdt